中华财经9月9日讯 中华财经了解到,9月8日,第十八届发审委2022年第102次会议结果公告显示,湖北江瀚新材料股份有限公司(下称:江瀚新材)首发获通过。

江瀚新材主营业务为功能性有机硅烷及其他硅基新材料的研发、生产和销售,主要产品为功能性硅烷。公司现已开发出十三大系列100多个品种的硅烷偶联剂和硅烷交联剂产品,并建成了多条工艺先进的自动化生产线。

股权结构上,江瀚新材无控股股东,实际控制人为甘书官以及甘俊父子,其合计持股 20.75%。

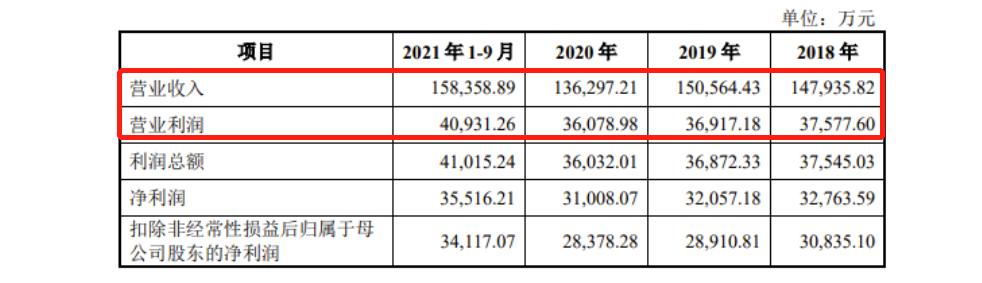

财务数据方面,2018年-2020年及2021年1-9月,公司营业收入分别为14.79亿元、15.06亿元、13.63亿元及15.84亿元,净利润分别为3.28亿元、3.21亿元、3.10亿元及3.55亿元。

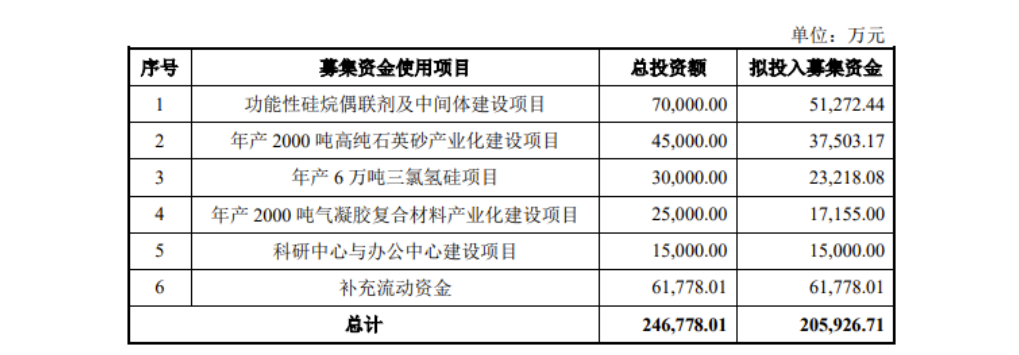

江瀚新材此次IPO拟募资20.59亿元,用于功能性硅烷偶联剂及中间体建设项目、年产2000吨高纯石英砂产业化建设项目、年产6万吨三氯氢硅项目、年产2000吨气凝胶复合材料产业化建设项目、科研中心与办公中心建设项目及补充流动资金。

虽然顺利过会,但根据审核结果公告,发审委进行了现场问询,甘书官、甘俊父子为共同实际控制人,与另外七名股东签署了一致行动协议,报告期内第一大股东发生变更。发审委要求说明甘书官、甘俊父子能否有效控制发行人,是否应将其他七名股东认定为共同实际控制人;在第一大股东发生变更情况下,认定实际控制人未发生变更的依据是否充分,是否符合监管规定。

此外,甘书官等多名股东曾为公务员或事业编制身份。发审委要求说明上述人员入股价格是否公允,是否经单位同意或批准,是否存在利用职务影响力违规入股、为发行人谋取不当利益、股份代持等情形;上述人员入股行为是否违反相关规定,是否存在被追究责任的风险,相关整改是否彻底;发行人及相关人员是否存在因行贿等原因被立案调查的情况,相关内控机制是否健全有效。

另外,江瀚新材存在多种销售模式。发审委要求说明买断式经销模式下,客户数量增减变动较大的原因及合理性;外销-寄售模式客户转为通过经销商采购的原因及合理性,与寄售模式相关的内控是否健全有效,是否存在跨期确认收入的情形;对同一客户同时采用多种销售模式的原因及合理性;供应商与客户重叠的合理性,是否存在为发行人承担成本费用或其他利益安排的情形;2021年外销收入大幅增长、2021年四季度营业收入占比显著高于上年同期的原因及合理性,是否存在提前确认收入的情况。

最后,发审委要求说明主营业务毛利率高于行业平均水平的原因及合理性;不同产品毛利率差异较大且变动趋势不一致的原因及合理性;非寄售模式毛利率高于寄售模式毛利率、买断式经销毛利率高于非买断式经销毛利率的原因及合理性;2021年主要产品外销-非买断式经销毛利率大幅下降的原因及合理性。

推荐阅读: