1 资不抵债经营18个月的隐形正畸厂商

2024年1月,陷入困境的隐形正畸厂商SmileStyler的管理人员发现,这家由墨尔本商人Paul Docherty支持的公司可能在过去至少18个月的时间里一直在资不抵债的情况下经营。这些情况被记录在1月12日提交给澳大利亚证券和投资委员会(ASIC)的一份给债权人的初步报告中,并在业界引起了广泛的关注和思考。作为一家直接面向消费者的隐形正畸品牌,SmileStyler的黯然离场无疑给行业带来了深刻的反思,其倒闭成为了隐形正畸行业的一个警钟,凸显了行业内一些企业经营模式的困境。

SmileStyler的经营模式与传统隐形正畸厂商如“隐适美”、“时代天使”等存在显著不同。传统厂商的销售模式实际上是“2B”的,即主要针对医生开展销售活动。医生是传统正畸模式中的关键利益相关方,他们全程对患者的诊疗方案负责,并在很大程度上影响患者的品牌选择。因此,传统厂商的大部分销售和营销成本都投入在针对医生的学术活动和推广上,他们更希望以专业的医疗服务和高质量的产品形象出现在医生群体中,以期通过医生的选择来获得市场。

SmileStyler则试图打破这种传统模式,通过直接面向消费者的营销和简化的流程来吸引更多潜在客户。他们注重线上推广和社交媒体营销,试图通过降低门槛和价格来吸引那些对正畸有需求但可能无法接受传统治疗高昂费用的消费者。

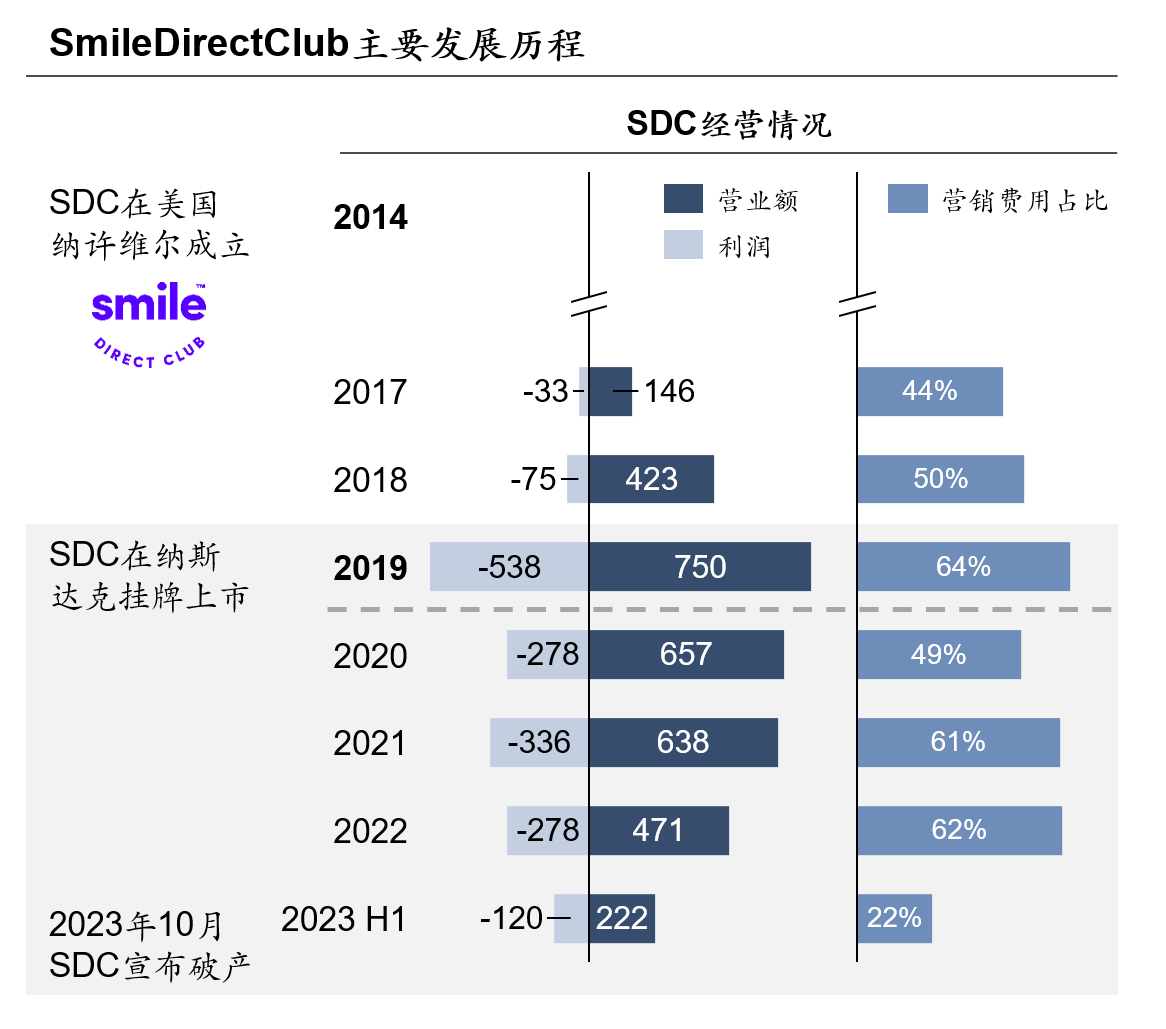

类似模式的上市公司是Smile Direct Club(已于2023年下半年申请破产),根据既往财报数据,该公司的营销成本在营业收入的比例中占比高达60%,若仅以隐形正畸收入计算,营销成本的占比将高达80%;而隐适美、时代天使这类传统隐形正畸厂商的销售和营销开支占比仅在20%-30%。

显然,这样激进的营销模式难以为继。消费者与医生不同,医生往往具备长期重复提交病例的能力,医生为隐形正畸厂商提供的病例来源是连续、长期的,而消费者则像一个个分散的点,他们通常仅提交一次病例,是否转介绍仍视其矫治效果而定。巨大的“一次性”营销开支让这类厂商面临难以解决的盈利之困。

然而,难以为继的营销开支只是压倒这类厂商的冰山一角,难以把控的医疗服务质量才是让此类厂商陷入难以持续经营困境的真正原因。

以中国隐形正畸上市公司时代天使为例,2022年,其平均出厂价在6,700元左右,即诊所平均以6,700元左右的价格购入隐形正畸产品及厂商提供的医学服务。而终端消费者为正畸服务支付的价格在20,000元左右,终端价和出厂价的差值在1-2万元左右,大部分用于覆盖终端医疗成本,即诊疗机构的运营成本、医生的人力成本。正畸需要医生持续的椅旁时间投入,1-2年的正畸过程中,医生的人力成本不小。

Smilestyler、Smile Direct Club直接面对消费者进行销售,实际上是试图将“出厂价”和“终端价”这部分差价归入囊中,撇开传统的医生和诊所,由厂商直接对接消费者进行病例维护。他们并不贪心,仅针对简单病例开展业务,以期通过厂商提供的远程医学服务帮助患者完成全部案例。

然而,简单病例并不“简单”,这样的医疗服务远不够完成隐形正畸案例。Smile Direct Club成立至今,美国商业改善局(BBB)共统计全国范围内涉及SDC超过1,800 起投诉,其中包括数十起投诉描述了牙齿折断和神经损伤等严重治疗风险。中国类似模式品牌“vvsmile”母公司“北京隐形天使医疗科技有限公司”于2024年4月21日被列入经营异常名录,大量患者治疗被迫中断;同时,许多用户在社交媒体反馈其矫治效果难及预期、方案设计不佳。

直接面向消费者的商业模式中,“节省”的诊所端医疗成本被“置换”成了高额的获客营销开支。正畸是严肃的医疗行为,忽视医学本质而偏重营销的模式是对患者的不负责任,对行业的健康发展有负面影响。

2 中国市场传统厂商中的盈利困局

类似的“重营销、轻医疗”模式也存在于传统“2B”厂商中。

2023年,中国隐形正畸市场中,尤其是除去时代天使、隐适美两家头部厂商的中尾部厂商中的价格竞争尤为激烈。

以中国市场的主流产品时代天使为例,据估算,其单个病例的平均出厂价在6,700元左右,所有成本合计近6,000元,其中的主要开支是医学方案设计、维护和生产交付成本,并且包含近千元的研发支出。从案例数口径看,时代天使是中国最大的隐形正畸厂商,已经实现了较好的规模效应,其成本结构相对优化。

然而,大多数中尾部厂商(指除了时代天使、隐适美两家的其他厂商)的平均出厂价格甚至无法达到6,000元。这意味着更紧张的研发支出、医疗服务支出,乃至无法盈利的困局。

尽管并不是类似Smile Direct Club的“2C重营销”模式,但这种低价冲量、难以盈利的模式下的医疗服务质量仍然令人担忧。

一位受访的尾部厂商销售人员描述的情况实际上是众多小型隐形正畸公司都经历过的情景:

“公司的销售费用前几年30%左右,当时客单价较高,但公司当时为了融资,努力在搞病例量,销售花费比较高,不太盈利。销售费用现在占比15%左右(客单价也有所降低),整体也没有太多盈利,因为现在很多病例要维护/重启,所以医学部成本很高(最高的),销售成本不太高了。公司在考虑旧病例不维护,不给重启了的方式。”

另一位受访者表示,尽管病例难度不高,尾部品牌最终患者的齿间缝隙“无法关闭”的情况比较常见。

“如果隐形正畸中频繁出现问题,而厂商无力协助解决,可能会医生失去信心,”一位资深隐形正畸行业销售人员说。从诊所的角度看,2022年之前的两三年“融资热”阶段中雨后春笋般出现的小型正畸品牌,由于“做不好病例”,实际上“搞乱了市场,让大家对隐形的信心下降”。

3 隐形正畸走向何方?

在问及隐形正畸行业的壁垒时,有受访专家表示“案例数是核心壁垒,因为案例数是影响医学方案设计能力的关键因素,案例数更多的企业在整体服务质量上更为领先”;也有受访专家表示,最难的壁垒其实是“医生对品牌的信任”,这是“很多小品牌难以在短期内达到的”。

在灼识咨询进行的一项问卷调研中,所有医生均表示,相较2022年及以前,2023年自己对口碑的重视度有所提升。从机构角度看,大多数机构出于谨慎经营、保证医疗服务质量的长期考量,选择经过验证、实力领先的头部2家厂商作为合作对象。

隐形正畸头部厂商已经积累了大量隐形矫治案例数据,并在长期的经营中进行了大量的研发投入。

技术实力角度看,头部厂商在过去的十余年中始终走在技术发展的头排,其他厂商往往需要经过多年积累才能跟上头部脚步。

隐形正畸行业中,对复杂适应症的处理能力、适应症的拓展一定程度上能够体现厂商的综合技术实力。以“拔牙”方案为例,时代天使和隐适美是最早一批系统性推出该方案的厂商:2015年,时代天使推出A7前磨牙拔除方案,同年,隐适美推出G6前磨牙拔除方案。尽管此前已有使用隐形正畸解决“拔牙”案例的个案,但系统性推出该方案在当时尚属首批,表明厂商能够在比较大的范围内向更多医生输出这种复杂的矫治方案,是厂商实力的重要体现。在时代天使推出该方案7年后,类似的拔牙方案才在其他中国隐形矫治厂商中大范围推出。

类似的案例诸如:时代天使2015年率先推出了下颌前导方案,在时代天使推出下颌前导方案的4年后,正雅发布颌位重建方案。

尽管如此,在灼识咨询开展的一项问卷调查中,仍有较多医生对头部之外厂商的适应症拓展行为提示风险。

从正畸品牌的使用评价来看,医生对头部品牌的评分均高于高于其他品牌,从实力角度看,头部厂商在2023年的护城河仍然十分深厚。

隐形正畸是一门需要时间的学科。从诊疗角度看,诊疗效果的展现并不是一朝一夕的,而是需要1-2年的时间来不断验证的。从厂商角度看,综合技术实力的积累与案例数数据、长期的研发投入无法分离,综合实力的提升是“时间的朋友”,难以一蹴而就。

在医生、机构、乃至患者的医疗决策更为谨慎的今天,隐形正畸行业的双寡头格局或将在中长期保持稳定。