出品:新浪财经上市公司研究院

作者:木予

老铺黄金上市首日涨幅超72%,一周之内市值增长近70亿港元。亮眼的走势犹如一剂强心针,为许多仍在观望徘徊的黄金珠宝公司,添了不少冲击资本市场的底气。

周六福也是其中一员。据披露易公开信息显示,6月27日,周六福珠宝股份有限公司(下文简称:周六福)正式向港交所递交招股说明书,拟在主板发行上市,由中金公司和中信建投(601066)国际担任联席保荐人。

然而,五年三次闯关都铩羽而归,周六福在A股多番辗转腾挪未能如愿,加盟模式、盈利能力、股权关系屡遭问询质疑,如今又能否趁着“东风”顺利踏入港股市场?

由轻资产转向更轻资产运营 加盟店数量与服务费收入增长背离

与众多连锁黄金珠宝品牌相似,周六福的业绩和增长主要依赖线下加盟店。

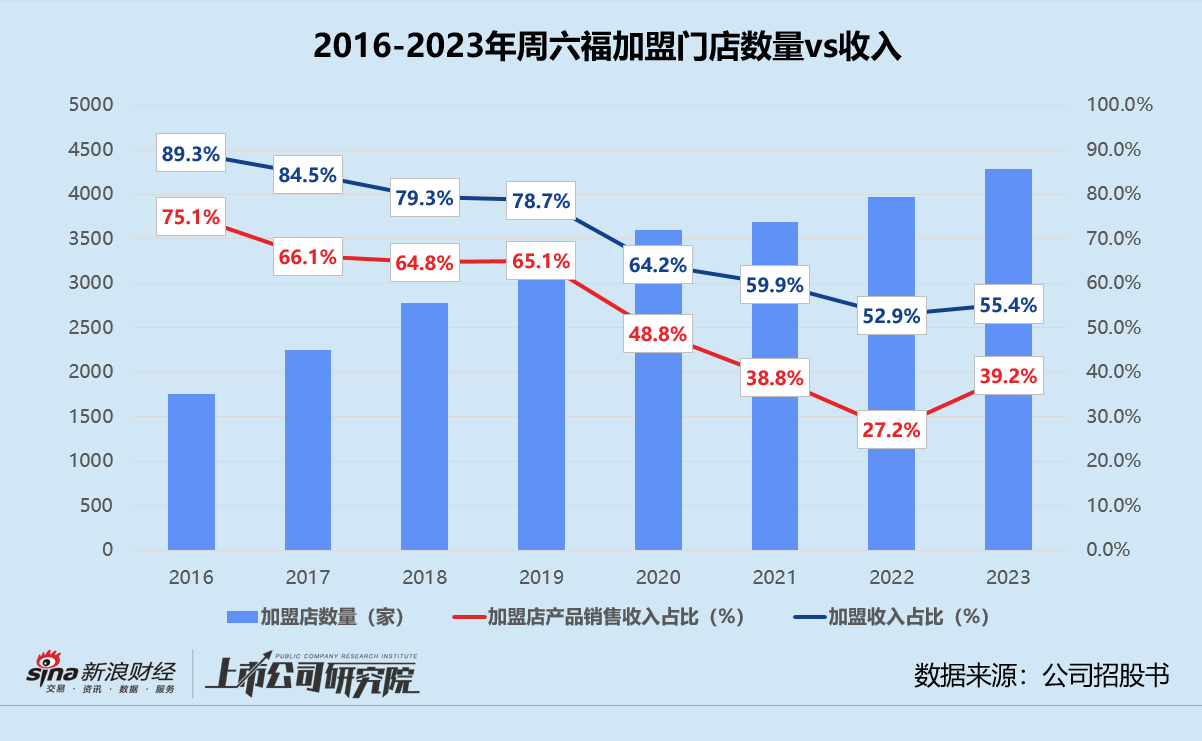

结合多版招股书披露的数据来看,2016-2019年期间,周六福的加盟店占总门店数量保持在99%以上,同比增速分别为27.7%、23.5%、23.9%。加盟模式下的产品销售收入对总营收贡献比例稳定在65%-75%之间,年复合增长率约为38.9%,带动报告期内公司整体增速达43.9%。

但自2020年开始,周六福加盟店数量的增长速度陡然放缓,连续四年未突破10%。加盟模式收入占总营收比例呈逐年下降趋势,产品销售收入占比更是由2019年的65.1%骤降至2022年的27.2%,2023年才小幅回升至39.2%。

这一转变的背后,除了有周六福发力自营店和线上渠道、疫情反复困扰线下等因素综合影响,也是其从轻资产运营的加盟模式向更轻资产运营的入网模式过渡的结果。

所谓入网模式,是指公司向加盟商开放经授权的供应商白名单。加盟商可以直接向供应商采购产品并结算货款,周六福仅在中间提供贴牌和检测服务,同时向加盟商收取品牌使用费和产品入网费、向供应商收取供应链管理费。

(来源:公司招股书)

据最新招股书显示,2021-2023年,周六福的加盟服务费分别约为7590万元、7810万元、7850万元,毛利率均为100%;产品入网费分别为3.97亿元、6.27亿元、6.32亿元,毛利率分别为99.85%、99.97%、99.98%;包括供应链管理费在内的其他服务费用分别为1.18亿元、9260万元、1.22亿元,毛利率维持在70%左右。报告期内,三项细分业务毛利占总毛利比例合计56.8%、64.0%、59.0%。

基于招股书披露的加盟政策分析,无论加盟商向授权供应商采购产品数量多少,新开设的加盟店交给周六福的服务费和入网费都是固定数额。于往绩记录期间,每家加盟店铺每年的服务费介乎1万-3万元之间、产品入网费介乎12-34万元之间。

而颇令人费解的是,2022年周六福净新增280家加盟店,服务费和入网费共7.05亿元,同比增长48.2%。2023年公司净新增加盟门店数量约为2022年的1.12倍,服务费和入网费却只较2022年微增0.7%至7.10亿元。

加盟门店越来越多,高毛利的服务费和入网费收入反而后继乏力,数据的背离一定程度上说明周六福为了稳住加盟商,不得不大幅下调资金门槛。

毕竟,2022年公司加盟店的店均收入同比下降4.8%,品牌使用费激增46.5%,不少敏感的加盟商已“主动减速”。近3年销售额逾500万元的加盟商中超54%缩减门店数量或保持不变,无疑动摇了周六福高速增长根基。

触发对赌协议VC/PE撤退 业务合作方上市前突击入股

此前上市屡战屡败,周六福的外部投资方早已失去耐心。

据招股书披露,2021年12月,周六福与永诚贰号、金玉福源、华拓至远、明阳投资、架桥合利及其执行事务合伙人委派代表徐波签署过一份股权回购条款补充协议。

协议规定,若公司未能在2024年6月30日实现在上海或深圳交易所挂牌上市或以投资方同意的估值被上市公司并购,实际控制人李伟柱需以年回报率10%计算投资本金和利息之和为对价,回购投资方股权。若最终因其他原因主动撤回申请文件,对赌协议将自动恢复。

综合天眼查和中国证券投资基金业协会公开信息可知,周六福的5个外部股东中有4家为私募股权或风险投资机构的基金。其中,私募证券投资基金架桥合利的管理机构架桥资本长期处于清算状态,创业投资基金金玉福源于2024年4月被注销,永诚贰号和华拓至远作为成立于2016-2017年的股权投资基金,现也已基本进入退出期,迫切程度可见一斑。

2023年11月撤回深交所上市申请后,周六福的实际控制人李伟柱及其关联企业若水联合、上善联合和乾坤联合便开始着手回购上述机构手中的股权。截至2024年1月2日,相关平台共耗资约1.64亿元,收回了3.55%股权,永诚贰号、金玉福源、华拓至远、架桥合利、徐波悉数退出股东列表,明阳投资持股比例降至0.36%。

(来源:公司招股书)

不过,就在周六福正式递表港股IPO前一周,祥龙创美、永诚拾伍号、谛爱珠宝和正福投资4个投资方再次突击入股,以每股19.54元对价合计出资2.45亿元,投后估值约为74.07亿元。与2018年首次引入外部投资方时的估值相比,增幅约为107.4%。

值得关注的是,本次参投方都与周六福有着千丝万缕的联系。

据招股书显示,祥龙创美是公司供应商、授权供应商和加盟商等业务合作伙伴的出资平台,17位有限合伙人中超94%为合作伙伴,执行事务合伙人为公司员工。谛爱珠宝和正福投资的最终受益人,则都是周六福供应商和授权供应商的亲属。

永诚拾伍号与之前股转退出的永诚贰号同为永诚资本旗下基金,成立于2023年3月。向上穿透股权不难看出,永诚贰号持有永诚拾伍号约17.24%的股份,后者或是为承接老基金投资组合而设立。2018年永诚资本以3500万元投资周六福,2023年获得4631.40万元现金回报,粗略推算内部收益率IRR仅为5.8%。此番高举高打投入5000万元,能否等来周六福龙门一跃,仍存在许多未知数。

(来源:天眼查)

(责任编辑:宋政 HN002)