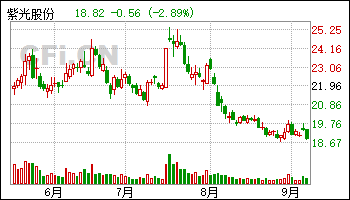

9月6日给予紫光股份(000938)强烈推荐评级。

投资建议:国内ICT 领域龙头,“云-网-安-算-存-端”全栈布局,政企+运营商+海外市场同步发力,后续成长空间广阔。因公司尚未发布并表后财务报告,不考虑Q4并表,预计2024-2026 年公司归母净利润分别为21.84 亿元、25.13亿元、28.95 亿元,对应 PE 分别为25.0 倍、21.7 倍和18.8 倍,维持“强烈推荐”评级。

风险提示:行业数字化转型不及预期、云计算发展不及预期、运营商投资不及预期。

该股最近6个月获得机构16次买入评级、8次增持评级、6次推荐评级、4次强烈推荐评级、3次跑赢行业评级、2次优于大市评级、1次买入-A的投评级、1次买入-B评级。

【15:32 中科飞测(688361)2024年半年报点评:收入稳健增长 产品平台化布局进展顺利】

9月6日给予中科飞测(688361)强推评级。

投资建议:下游晶圆厂积极扩产,量检测设备国产替代空间广阔,公司作为国内量检测设备领军厂商有望深度受益。该机构维持公司2024-2026 年营业收入预测为13.20/18.09/23.38 亿元,考虑到公司尚处于高研发投入阶段,该机构将公司2024-2026 年归母净利润预测由2.13/3.18/4.26 亿元调整为1.50/2.80/4.33 亿元。

风险提示:国际贸易形势变化;下游晶圆厂扩产不及预期;行业竞争加剧。

该股最近6个月获得机构16次增持评级、10次买入评级、3次“增持”投资评级、3次推荐评级、2次强推评级、1次“买入”投资评级。

【15:17 京仪装备(688652):收入稳健增长 持续推进产品平台化布局】

9月6日给予京仪装备(688652)强推评级。

投资建议:公司在持续迭代升级现有温控、废气处理设备的同时积极布局晶圆传片设备、零部件。该机构维持公司2024-2026 年归母净利润预测为1.82/2.41/3.20亿元,对应EPS 为1.08/1.43/1.90 元。考虑到公司在半导体专用温控/废气处理设备领域龙头地位显著,在可比公司估值水平上给予一定溢价,给予公司2024年50 倍PE,对应目标价为54.2 元,维持“强推”评级。

风险提示:国际贸易形势变化;晶圆厂扩产不及预期;技术升级迭代不及预期。

该股最近6个月获得机构3次强推评级、2次买入评级、2次增持评级、1次推荐评级。

【14:22 福莱特(601865):半年报符合预期 Q2盈利水平提升】

9月6日给予福莱特(601865)强烈推荐评级。

投资建议:考虑到目前玻璃价格降幅水平,预计2024、2025 年归母净利润为22.18、27.01 亿元,对应估值18 倍、15 倍,公司竞争力清晰,维持“强烈推荐”评级。

风险提示:全球光伏装机不达预期,供需再度宽松。

该股最近6个月获得机构22次买入评级、10次增持评级、5次推荐评级、3次优于大市评级、3次买入-A评级、3次强烈推荐评级、1次“买入”投资评级、1次持有评级。

【14:22 洽洽食品(002557):Q2主动控货 下半年有望改善】

9月6日给予洽洽食品(002557)强烈推荐评级。

投资建议:H2 增长有望改善,高质量现金流标的,维持“强烈推荐”评级。

风险提示:需求不及预期、行业竞争加剧、新品不及预期、原材料成本上涨。

该股最近6个月获得机构34次买入评级、9次增持评级、4次推荐评级、4次优于大市评级、3次强烈推荐评级、3次强推评级、2次买入-A投资评级、2次跑赢行业评级、2次增持-A评级、1次“买入”投资评级。

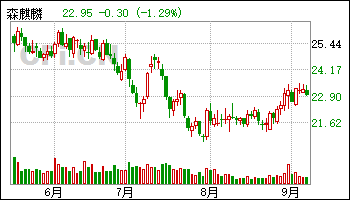

【14:07 森麒麟(002984):盈利能力强悍 摩洛哥投产在即】

9月6日给予森麒麟(002984)强烈推荐评级。

风险提示:原材料价格波动、产能建设不及预期、汇率波动

该股最近6个月获得机构25次买入评级、7次增持评级、5次推荐评级、3次跑赢行业评级、2次强烈推荐评级、2次强推评级、2次优于大市评级、2次“买入”投资评级、1次买入-B评级。

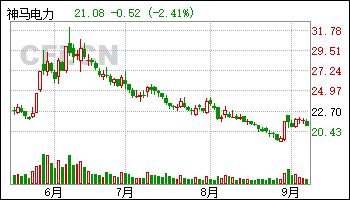

【14:07 神马电力(603530):业绩符合预期 海外项目快速增长】

9月6日给予神马电力(603530)强烈推荐评级。

投资建议:估算公司2024-2025 年归母净利润为3.06、4.11 亿元,对应估值30、23 倍,维持“强烈推荐”评级。

风险提示:电网投资不及预期、海外贸易风险、原材料价格波动。

该股最近6个月获得机构2次买入评级、1次强烈推荐评级、1次增持评级、1次“买入”投资评级、1次持有评级。

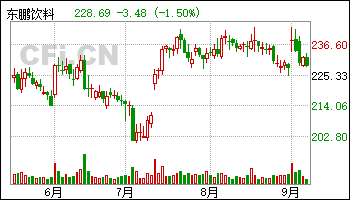

【12:27 东鹏饮料(605499):强劲增长 再显稀缺】

9月6日给予东鹏饮料(605499)强烈推荐评级。

投资建议:强劲增长,再显稀缺。公司24Q2 业绩强劲增长,同时拟中期分红彰显公司与股东共享发展成果的诚意,逆势再显稀缺。展望全年,特饮基本盘品牌渠道全面起势,补水啦动销反馈积极。渠道上公司有序增加网点覆盖&冰冻化陈列,推动收入继续高增。成本改善和新品规模效应释放有望带来盈利提升,上调 24-26 年 EPS 预测为7.53、9.38、11.46 元,公司业绩持续超预期消化估值,当前股价对应24 年30x 估值,维持“强烈推荐”评级。

风险提示:成本上涨、新品推广不达预期、限售股解禁等

该股最近6个月获得机构57次买入评级、24次增持评级、11次推荐评级、5次“买入”投资评级、4次优于大市评级、4次买入-B评级、4次跑赢行业评级、4次强烈推荐评级、4次强推评级、3次持有评级、2次“买入“评级。

【12:11 百普赛斯(301080):常规业务环比提速 临床端布局持续深化】

9月6日给予百普赛斯(301080)强烈推荐评级。

盈利预测与投资建议:该机构认为看好公司作为国内重组蛋白试剂龙头,全球竞争力逐步提升,考虑到公司尚处成长期、百斯医学和苏州GMP 工厂等项目亦在投入期,一定程度会影响短期利润,随着后续收入提速以及费用控制加强利润率将逐步改善,维持“强烈推荐”评级。预计2024-2026 年归母净利润1.25、1.57、1.98 亿元,对应PE32/26/20x。

风险提示:需求恢复不及预期、费用率波动、竞争加剧、汇率等风险。

该股最近6个月获得机构13次买入评级、3次优于大市评级、2次强烈推荐评级、1次推荐评级、1次买入-A的投评级、1次跑赢行业评级、1次增持评级。

【11:21 博士眼镜(300622):Q2开始高基数影响减弱 成立智能眼镜合资公司打造新增长曲线】

9月6日给予博士眼镜(300622)强烈推荐评级。

风险提示:市场竞争加剧、业务开拓不及预期、消费力不及预期。

该股最近6个月获得机构13次买入评级、3次推荐评级、2次强烈推荐评级。

【11:21 泸州老窖(000568):淡季调整蓄力 税率影响盈利】

9月6日给予泸州老窖(000568)强烈推荐评级。

投资建议:蓄力调整,良性发展。公司24 年面对外部不利环境淡季蓄力调整,主动控制发货节奏降低渠道库存,业绩降速明显,但渠道健康度有所恢复。展望全年,公司仍以良性发展为基础,围绕终端及消费者积极开展各类营销工作,调整24-26 年EPS 分别为10.22、11.66、13.02 元,当前股价对应24 年11.7xPE,结合23 年60%分红率考虑,安全边际充分,给予15x 目标PE,对应目标价153元,超跌建议加配,维持“强烈推荐”评级。

风险提示:行业需求下行、高端竞品压制、中低档酒竞争激烈等

该股最近6个月获得机构48次买入评级、9次增持评级、4次推荐评级、4次优于大市评级、3次“买入”投资评级、2次跑赢行业评级、2次强烈推荐评级、2次强推评级、1次买入-A评级、1次买入-B评级。

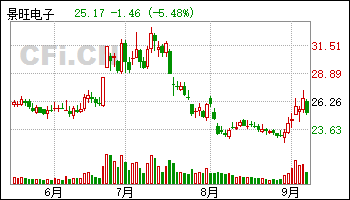

【11:16 景旺电子(603228):24Q2业绩符合此前指引 看好公司在汽车/算力/通信等领域发展趋势】

9月6日给予景旺电子(603228)强烈推荐评级。

风险提示:行业需求低于预期、同行竞争加剧、产能释放进度低于预期、原材料上涨风险。

该股最近6个月获得机构6次买入评级、4次强烈推荐评级、2次增持-A评级、1次增持评级、1次买入-A评级。

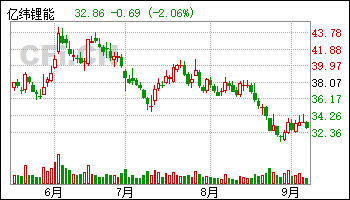

【10:21 亿纬锂能(300014):Q2业绩符合预期 消费电池业务快速复苏】

9月6日给予亿纬锂能(300014)强烈推荐评级。

盈利预测与投资建议:公司在客户、产品方面都已达到一定高度,管理上也支撑了小型锂电、动力储能大锂电两大差异化业务的并行发展,到目前成功发展成中等规模企业,目前仍在快速发展期。调整公司2024 年归母净利润预测至45.7 亿元主要系原材料碳酸锂价格快速下跌,维持“强烈推荐”评级。

风险提示:动力客户开拓低于预期,储能电池盈利能力低于预期;新型烟草竞争与政策变化导致投资收益恶化。

该股最近6个月获得机构34次买入评级、7次增持评级、4次跑赢行业评级、3次强烈推荐评级、2次买入-B评级、2次推荐评级、1次优于大市评级、1次强推评级。

【10:16 匠心家居(301061):24H1盈利能力逆势提升 首批店中店开始落地】

9月6日给予匠心家居(301061)强烈推荐评级。

公司为智能家居ODM、OBM 龙头企业,研发、生产、销售及物流壁垒逐步加深。考虑到公司产品销售情况较优,上调盈利预测,预计公司2024-2026 归母净利分别为 5.2/6.4/7.7 亿,同增27%/24%/20%,对应24年PE 为16.5X,维持“强烈推荐”评级。

风险提示:原材料价格波动风险、大客户订单波动风险、汇率波动风险。

该股最近6个月获得机构21次买入评级、2次买入-A的投评级、2次增持评级、1次持有评级、1次跑赢行业评级、1次强烈推荐评级、1次推荐评级、1次推荐”评级。

【10:12 中国黄金(600916):24H1业绩表现稳健 Q2利润率略有下滑】

9月6日给予中国黄金(600916)强烈推荐评级。

盈利预测及投资建议。公司作为我国黄金行业央企龙头,“国字头”品牌深受信赖,同时“直销+经销”并举,渠道稳步扩张。考虑到终端消费环境的不确定性及公司二季度利润率下滑,该机构下调盈利预测,预计公司2024-2026 年归母净利润分别为10.69 亿、12.05 亿、13.02 亿,同比分别+10%、+13%、+8%,对应24PE13.5X、25PE12.0X、26PE11.1X,维持“强烈推荐”评级。

风险提示:金价波动风险,宏观经济和消费不及预期的风险,拓店不及预期的风险,盈利能力下降风险。

该股最近6个月获得机构9次买入评级、6次增持评级、2次强烈推荐评级、2次推荐评级、1次优于大市评级。

【10:12 曼卡龙(300945):24H1营收延续较快增长 利润率有所下滑】

9月6日给予曼卡龙(300945)强烈推荐评级。

盈利预测及投资建议。公司持续深化数字化管理经营,差异化定位于轻奢时尚,注重年轻群体,渠道方面持续布局;品牌力、产品力及渠道能力均有望进一步提升。预计公司 2024-2026 年归母净利润分别为1.00 亿元、1.14 亿元、1.30 亿元,同比增速分别为24%、14%、14%,维持“强烈推荐”评级。

风险提示:金价波动的风险,黄金珠宝需求不及预期的风险,线下门店拓展不及预期的风险,线上增速放缓的风险,盈利能力下滑的风险。

该股最近6个月获得机构2次强烈推荐评级、1次推荐评级、1次“推荐“评级。

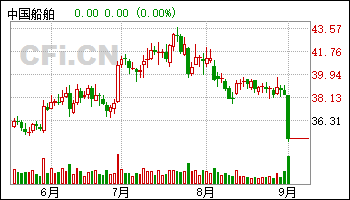

【10:12 中国船舶(600150):利润上行拐点已至 新签订单继续增长】

9月6日给予中国船舶(600150)强烈推荐评级。

风险提示:下游航运市场持续低迷,修复不及预期;中国船舶内部生产效率提升不及预期;原材料价格持续上涨,人工费用持续上涨;汇率波动风险。

该股最近6个月获得机构28次买入评级、5次跑赢行业评级、2次强烈推荐评级、2次买入-A评级、1次增持评级。

【10:06 歌力思(603808):24Q2海外业务承压 销售费用率提升拖累业绩表现】

9月6日给予歌力思(603808)强烈推荐评级。

盈利预测及投资建议:公司深耕差异化高端多品牌矩阵,协同拓展渠道资源,强化品牌渠道运营效率,国内业务稳健增长。考虑到海外业务承压拖累利润表现,该机构下调盈利预测,预计2024-2026 年收入规模为31.0 亿元、33.6亿元、36.4 亿元,同比增速为6%、8%、8%。归母净利润规模为1.52 亿元、1.81 亿元、2.13 亿元,同比增速为44%、19%、18%。当前市值对应24PE15.5X,25PE13X,维持强烈推荐评级。

风险提示:客流及购买力恢复不及预期风险、新品牌门店拓展不及预期风险、存货减值风险。

该股最近6个月获得机构9次增持评级、5次买入评级、1次跑赢行业评级、1次强烈推荐评级、1次优于大市评级、1次“增持”的投评级。

【09:42 百隆东方(601339):现金流及存货周转显著改善 盈利能力有望逐季修复】

9月6日给予百隆东方(601339)强烈推荐评级。

盈利预测及投资建议:上半年公司把握下游消费需求复苏契机,及时调整产品结构,实现销量增长。下半年随着产品价格进一步恢复,产能利用率及产品结构进一步优化,盈利能力有望持续提升。考虑到上半年原材料价格及汇率波动影响,该机构预计24-26 年收入规模分别为75.99 亿元、83.76 亿元、91.52 亿元,同比增速分别为10%、10%、9%。归母净利润规模分别为5.60 亿元、7.53 亿元、8.86 亿元,同比增速分别为11%、35%、18%。当前市值对应24PE12X,25PE9X,维持强烈推荐评级。

风险提示:原材料价格大幅波动的风险;下游需求不及预期的风险;汇率波动的风险等。

该股最近6个月获得机构13次买入评级、2次增持评级、1次持有评级、1次跑赢行业评级、1次强烈推荐评级、1次优于大市评级。

推荐阅读: