《投资者网》黄韵欣

从“千金散尽还复来”到“落袋为安”,近年来消费降级成为人们热议的话题。

同时,由于疫情影响,部分城市住户担心突如其来的隔离,于是加快了囤货的步伐。欧睿国际《2022全球十大消费者趋势》提及囤货潮方兴未艾,“由于获得日常所需的产品和服务仍存在不确定性,囤货者开始设法购买相似产品或寻找新型替代方案。”

在消费者消费意愿反复和消费方式不断转变之下,作为民生消费的重要一环,2022年上半年食品饮料行业交出了怎样的成绩单?从已公布的A股中报来看,食品饮料行业公司业绩两级分化,有营业收入与利润增幅较大的上市公司,也有业绩皆下滑甚至亏损的公司。

按细分领域,食品饮料行业分为酒类、乳制品、饮料、速冻食品和休闲食品等。2022年上半年,各细分领域A股上市公司的表现不甚相同。

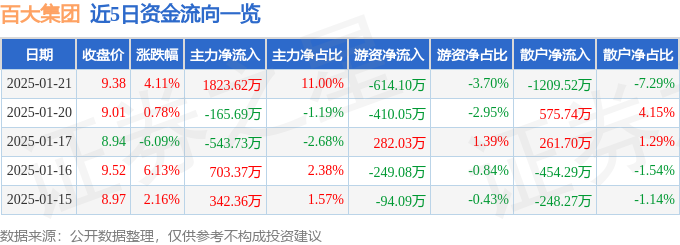

白酒企业可圈可点,啤酒行业推进高端化

据统计,大部分白酒企业在2022年上半年取得营业收入及归母扣非净利润的双增长。

高端酒品牌贵州茅台(600519.SH)业绩表现稳健,营业收入居各酒企之首,马太效应明显。值得注意的是,贵州茅台在不断优化销售渠道,于报告期内正式上线“i茅台”数字营销平台,并通过该平台实现酒类不含税收入44.16亿元。在投资者网&思维财经举办的圆桌派上,和君酒水事业部总经理李振江表示,“茅台不具备普遍意义,但从电商渠道和直播带货的这个角度上讲,是值得多数企业去做借鉴的。”

次高端酒品牌酒鬼酒(000799.SZ)在上半年的表现较突出,营业收入同比增长48.04%,归母扣非净利润同比增长40.9%。在阐述上半年主要工作时,公司首先提及品牌营销,例如冠名综艺《万里走单骑2》和“贸大·酒鬼酒行者无疆戈十七战队”,借力综艺《中国婚礼》等。从财务报告上来看,酒鬼酒在报告期内的销售费用同比增长高达59.59%,公司表示主要系广宣及市场服务费增加。

区域酒品牌洋河股份(002304.SZ)、今世缘(603369.SH)、古井贡酒(000596.SZ)、迎驾贡酒(603198.SH)和口子窖(603589.SH)的表现可圈可点。除口子窖之外,以上公司都实现了营业收入双位数增长。浙商证券研报指出,“区域龙头确定性高增,但业绩层面区域酒内部分化明显,比如徽酒中迎驾贡酒因受4月六安疫情影响,第二季度业绩仅微正,而古井贡酒在受疫情影响微弱背景下,第二季度业绩超预期。”

值得注意的是,伊力特(600197.SH)在上半年出现归母扣非净利润下滑的情况,金种子酒(600199.SH)在报告期内有一定亏损。东亚前海证券半年报点评称,“由于广告促销力度加大、工资上涨、销售队伍扩容等因素,2022上半年伊力特费用率上涨,成本和费用上涨给盈利端带来压力。”从金种子半年报来看,该公司上年同期归母扣非净利润为-1.11亿元,相比之下今年亏损口径有一定程度收缩。公开资料显示,今年2月初阜阳投资发展集团有限公司将持有的金种子集团(金种子酒控股股东)49%的股权以非公开协议方式转让给华润(集团)有限公司之全资附属企业华润战略投资有限公司。市场仍关注华润加码之后公司的后续表现。

上表统计的啤酒企业皆于上半年实现营业收入和归母扣非净利润双增。而对于啤酒行业,不少业内人士认为高端化趋势是必然。东莞证券指出,啤酒板块在成本压力下高端化持续推进。安信证券认为,疫情下消费场景缺失,高端化节奏放缓,但行业高端化逻辑持续演绎。

百润股份(002568.SZ)主营RIO(锐澳)鸡尾酒品牌,张裕A(000869.SZ)主要生产葡萄酒和白兰地,两家公司都于半年报中阐述了报告期内新冠疫情对业务的影响。百润股份表示,国内点状或区域性新冠疫情持续频发,对公司生产运营产生较大的阶段性影响;张裕A表示,受新冠疫情等多种因素影响,国内葡萄酒需求仍然疲软,市场竞争十分激烈,营销活动受到严重制约。由此来看,预调鸡尾酒和葡萄酒等其他酒类的销售受消费场景减少影响或更严重。

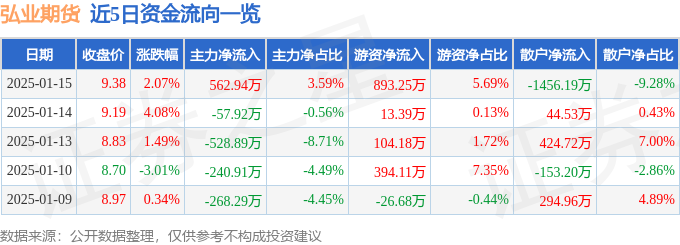

乳制品需求或迎增长,饮料企业中报两级分化

光明乳业(600597.SH)上半年营收同比微增,该公司虽到达百亿营收级别,但归母扣非净利润仅为2.42亿元。浦银国际在研报中指出,“光明乳业的光辉过去受制于低温奶的特质所带来的局限性,目前虽在华东地区拥有忠诚的客户群体,但未来期待光明乳业能够在市场规模和盈利水平之间找到更好的平衡点。”

妙可蓝多(600882.SH)报告期内营业收入双位数增长,但归母扣非净利润增长较小,仅为4.29%。受物流和原辅材料成本大幅上涨的影响,报告期内妙可蓝多主营产品的毛利率都有不同程度的下降,奶酪毛利率减少6.37%,液态奶毛利率减少4.03%。

而对于整个乳品行业,德邦证券在食品饮料中报总结中提及,虽然疫情对乳制品需求有所影响,但也在一定程度上提升了消费者健康意识。

在饮料企业中,上半年东鹏饮料(605499.SH)业绩表现亮眼,其次是承德露露(000848.SZ)的营业收入和归母扣非净利润也有单位数的增长,但养元饮品(603156.SH)的财务表现则显得有些差强人意。养元饮品报告期内营业收入同比减少19.4%,归母扣非净利润同比减少42.07%。公司将营业收入下降的主要原因归结为疫情影响,认为消费者减少甚至取消了聚餐和走亲访友,导致产品市场需求下降。

养元饮品的主要产品是“六个核桃”系列,在市场中的竞品是承德露露的植物蛋白饮料产品。而反观承德露露的业绩,在同样遭受疫情影响的情况下,却实现了杏仁露系列7.24%的营收同比增长和果仁核桃系列20.6%的营收同比增长。

囤货潮下新机遇,速冻企业加码预制菜

在消费者减少堂食频率的情况下,得益于囤货潮,速冻产品也迎来机遇。德邦证券在研报中指出,“从行业角度看,疫情下C端加速渗透,居家消费增加助力速冻市场持续扩容。”

而目前来看,影响速冻行业的负面因素,其一是疫情下餐饮端需求的减少,其二是成本压力问题。安信证券研报表示,“2022年上半年,油脂油料等价格进一步上涨,粉类价格保持高位震荡,疫情干扰下运费成本短期高增,使得板块成本压力仍大。进入2022年下半年,部分原材料价格环比回落,运费逐渐恢复,板块成本压力已有边际放缓。”

安井食品(603345.SH)是速冻行业龙头之一,目前公司共有速冻食品超400个产品,报告期内营业收入同比增长35.47%,归母扣非净利润同比增长25.08%;广州酒家(603043.SH)的主营业务包含食品制造和餐饮,公司产品包括核桃包、虾饺和叉烧包等速冻食品,上半年总营业收入14.24亿元,同比增长15.54%,其中食品制造业营业收入为9.76亿元,同比增长10.81%;三全食品(002216.SZ)的产品包括速冻面米制品、速冻调制食品和冷藏及短保类食品等,报告期内营业收入同比增长5%,归属扣非净利润同比增长42%。

值得一提的是,上述的三家公司在报告期内都加紧布局预制菜赛道。安井食品设立“安井小厨”预制菜事业部,陆续推出了小酥肉、荷香糯米鸡、炸霞糕等品项;广州酒家明星预制菜产品“咕咾肉”荣登“2022预制菜十大爆品”榜单;三全食品利用预制菜的风口发展区域型产品,开发北方焦炸丸子系列等产品。

上表所列休闲食品企业,除双汇发展(000895.SZ)以外,都实现了不同程度的营业收入增长,尤其瞩目的是实现523.33%归属扣非净利润同比增长的盐津铺子(002847.SZ)。盐津铺子的利润爆发性增长,一方面得益于公司营业收入的增长,公司上半年电商渠道收入同比增长331.08%;另一方面归功于销售费用、财务费用等的减少。

双汇发展上半年实现营业收入279.02亿元,同比下降19.92%,公司表示主要受猪价、肉价下降较大影响。中国养猪网数据显示,生猪(外三元)价格从4月1日12.54元/公斤的价格已经涨至9月7日23.6元/公斤。目前猪周期走出底部,随着猪价上行,双汇发展的营业收入或将迎来改善。

危与机一直都是并存的。在大环境景气度欠佳的时期,投资者们也可以手握“试金石”和“照妖镜”,观察行业公司的内部控制情况以及抗风险能力强弱。一般而言,区域化的食品饮料公司受疫情影响更严重,例如区域酒品牌以及某些业务地区较单一的公司。在疫情反复的情况下,许多公司选择通过直播带货以及线上小程序、APP增加对C端用户的黏性,优化销售渠道是食品饮料公司的出路之一。

2022年上半年,有些食品饮料企业给出了优异答卷,也有企业仍在不断摸索中。2022年下半年,消费需求是否会回暖,消费场景能否复苏,对业内公司又有怎样的影响?《投资者网》将持续关注。(思维财经出品)■

推荐阅读: